中国股市“不作为”的熔断机制

2016年1月1日熔断机制在A股市场正式生效,结果在今年的第一个交易日(1月4日)就给中国投资者上了一堂生动的熔断机制教育课。

此次暴跌在我看来无非有两个方面的主要原因:

一是,监管层和交易所对熔断制度准备不足,首次熔断后有关部门的不作为反而加剧了市场的恐慌。监管层推出熔断机制初衷是好的,是希望用保险丝机制来稳定投资者情绪,缓冲市场的剧烈波动。但这一机制发挥效应的前提是在第一次熔断的十五分钟期间,监管层和交易所应该查明暴跌原因,并给市场一个说法,只有这样才能缓解投资者的非理性情绪,比如保险丝原理,如果还在漏电,新的保险丝肯定还会烧断和跳闸。熔断后像往常一样没有任何反应,结果短期冻结流动性只会加剧市场的恐惧,使得抛压堆积,恐慌情绪后延,反而会进一步加剧市场的波动。

二是,随着1月8日5%以上大股东不得减持的禁令到期日迫近,市场担忧情绪蔓延,元旦过节期间监管层又没有给出合理的预防措施,市场悲观情绪得以蔓延,再加上熔断机制的使用不当,导致熔断机制背上黑锅。

其实,A股市场和国内投资者在经历了2015年的跌宕起伏之后,市场信心、投资者情绪和股市环境都发生了重大变化,对于2016年的A股市场人们普遍持谨慎态度。

尤其是2016年1月8日到期的大股东减持禁令让投资者普遍担忧。据中金公司测算:2016年1月份股东高管潜在解禁总规模达1.55万亿元人民币,排除禁令期增持的1400亿元及不受禁令限制的小股东3200亿元,预计1月份来自于大股东和高管的限售股解禁规模为1.1万亿元左右。

如此大规模的解禁潮对目前孱弱的A股市场可谓雪上加霜。虽然有很多大股东不会减持,但在解禁令期满前很多5%以上的大股东采取了预约减持和协议转让,这让未来的市场充满了诸多不确定性,毕竟刚刚建立起来的供需平衡被打破了,如果没有更多的增量资金进来,减持潮加注册制IPO会导致中国股市二级市场的流动性不足,将使A股市场再次进入寻找新平衡的艰难历程。

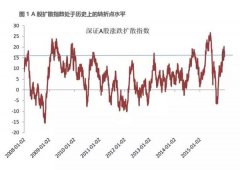

看看2007年之后那轮漫长的熊市调整,其实就是全流通改革后遗症的消化期。在股权分置改革前夕,A股市场流动性只需要支撑1/3的流通盘,到2007年之后陆续开始要支撑全部的股份,1/3的流动性显然难以支撑,尤其在这个阶段A股市场还采取了加大IPO供给的方式制造了更多的潜在流通股,到2010年底沪深两市的总市值已经达到26.54万亿元,其中流通市值19.08万亿元,较股改之前的1.43万亿元增长了13.34倍,随着限售股的陆续解禁,流通市值的比例在不断提高,导致中国股市在不断下挫中寻找新的平衡点。直到2014年阴差阳错地被杠杆资金填补了股权分置改革后遗症的流动性缺口,A股市场才刚刚实现了流动性供给与流动性需求的动态平衡,结果在2015年上证综指5000点附近,监管部门加大了超级大盘股的IPO供给和采取了行政去杠杆,再次打破了市场的流动性平衡,后来在股灾期间为了应对股市暴跌,对5%以上的股东采取了6个月以上的紧急锁定,又再一次缩小了流动性的需求和市场供给量,直到现在又刚刚建立起了一个新的平衡,但1月8日解禁令到期,股市流动性的平衡将又被再次打乱。

如果不能有效吸引新的流动性进入,监管部门继续加大去杠杆的力度,IPO加大供给,只会对A股市场造成灾难性的调整。如果能够有效重视流动性失衡和预防解禁令造成的危害,及时采取防范措施(对限售股可以采取二次发售机制)和大力推动增量资金入市,避免让A股市场再次陷入沼泽地,也避免让注册制陷入尴尬,其实目前的A股市场确实也需要新鲜血液和优质上市公司,但前提是需要流动性支撑,同时也需要市场积极配合,如果市场萎靡不振,再好的股票也独木难支。

更多"中国股市“不作为”的熔断机制"...的相关新闻

每日财股

- 每日财股:云投生态(002200

投资亮点 1. 公司是国内最早上市的园林绿化类企业,也是国内唯一一家以绿化苗木种...[详细]