“两材”谋重组 沪市2015并购全景图出炉(4)

一线监管刨根问底严防“钻空子”

证券交易所的一线监管,成为并购重组市场化改革中需要同步强化的一个重要支点,需要交易所更加主动地发声音、谋对策、想办法、尽责任

上交所相关负责人指出,并购重组市场化改革,是证监会在监管转型格局下实施的一项重大制度创新。在制度红利充分释放、上市公司实施重组更为自主便利的同时,假借重组进行股价炒作、利益输送、市场操纵和内幕交易,损害中小投资者合法权益的可能和概率也在上升。随着监管重心的后移和监管职责的下移,证券交易所的一线监管,成为并购重组市场化改革中需要同步强化的一个重要支点,需要交易所更加主动的发声音、谋对策、想办法、尽责任。

现实中不难发现,除方案设计上呈现出一些“症状”外,在并购重组的停复牌、信息披露等操作层面,亦有部分公司明里打着重组的“旗号”,暗里借着漏洞“钻空子”或者利用规则“耍手段”。

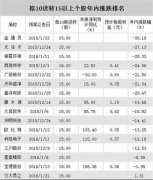

数据显示,2015年,沪市上市公司共有212家进入重大资产重组程序,其中83家最终终止筹划,占比超过四成,较之2013年和2014年,“失败式”重组的数量和占比均显著增加。

根据上交所介绍, “失败式重组”显现三大特点:一是停牌时间相对较长,平均为83天,最长超过7个月,严重影响交易权;二是部分公司存在多次失败的情形,数据显示有近20家公司失败2次以上;三是失败原因披露较为含糊笼统,有九成公司将失败原因简单归因于重组双方未能就相关交易条款达成一致意见,有六成公司未披露交易对方、交易标的等重组重要信息;四是近20%的公司在披露预案并复牌交易后宣布终止,股价出现“过山车”的情况。

“避重就轻”则是相关方在披露重组预案时常用的手段,即为追求市场效果,往往夸大其词、报喜不报忧、风险提示不充分。典型情形之一是“藏风险”,在标的资产所处行业处于低谷期或下行期的情况下,仍然大肆渲染行业未来的良好发展预期,风险提示严重不足。例如,铜峰电子重组收购间接控股股东房地产业务,在房地产三、四线城市去库存化压力居高不下的情况下,公司“逆势”收购的风险和合理性何在?根据上交所要求,公司需进一步就地产销售价格波动风险、滞销风险及公司未来盈利波动作重大风险提示。

另外,“吹泡沫”、“拉郎配”、“换概念”也是惯用的伎俩。其中,“吹泡沫”是在描述标的资产时,用词夸张,判断主观,缺乏必要的数据或资料支持。“拉郎配”是将明显不属于新技术、新产业的标的资产,归类为“互联网+”、大健康、大数据等市场追捧的概念,尽量往热门概念上“贴”。“换概念”则是对处于战略新兴行业的标的资产,主要披露和渲染行业总体发展状况,而对于标的资产的行业地位和盈利模式等关键信息着墨甚少。

针对并购重组中出现的上述典型问题,2015年,监管结合市场变化,既呵护上市公司推动转型的积极性、鼓励公司并购重组方案的创新,又抓住并购重组市场化改革中的典型问题,细化了重组预案信息披露问询、加强停复牌的督促和问责监管。

并购重组预案,是投资者判断重组对上市公司影响并作出投资决策的基本依据。因此,相关信息披露的真实准确完整和齐备一致可理解尤为重要。“我们已经注意到,公司夸大其词、追逐市场热门概念、披露信息无依据、标的资产持续经营存疑等重大风险,都被上交所要求进行重大风险提示。同时,在问询函中,监管层还对风险事项进行‘置顶’处理,提醒投资者予以特别关注。”有接近监管层的人士表示。

监管对方案 “刨根问底”。2015年,上交所共审核重组预案153单,其中许可类重组93单、非许可类重组60单,共提出近1900个问题,平均每单问题数12个。有3家公司因无法合理解释相关问询而终止重组,标的资产行业信息的完整性、高估值和突击入股的合理性以及风险揭示的充分性是重点关注的三大方面。

鉴于“失败式重组”高发,为防范上市公司利用并购重组滥用停复牌权利的行为,上交所对重组停牌亦采取“综合施策”。尤其是2015年下半年,在前期发布统一的重组停牌及信息披露标准的基础上,进一步加大了对投资者反映强烈的重组长期停牌的监督和问责力度。

此外,针对“股价”这一痛点,上交所实施了出现重组传闻的每单必查、进入重组停牌的每单必查、披露预案后宣布重组失败的每单必查的“三必查”,共实施与重组相关的内幕交易核查260余次。

对并购重组的监管并非仅仅在方案披露时“一管了事”,严格事后监管,持续跟踪承诺履行和信息披露的一致性亦十分重要。在沪市2015年披露的153家重组方案中,涉及购买资产的方案有95%设置了业绩补偿条款。上交所对于实施重大资产重组的公司,在重组完成后的一个会计年度内,进行集中分类监管,强化和细化重组实施后的持续信息披露,督促相关上市公司定期、动态披露标的资产的后续经营情况。

此外,加大责任追究,督促中介机构履行好“看门人”责任,也是2015年以来监管层传递出的一个显著信号。经记者查询,上交所2015年已向财务顾问等中介机构发出六份专项问询函,要求其对披露预案后公司终止重组的原因、重组推进中勤勉尽责的情况、公司长期停牌的合理性等出具专项核查意见。此外,还对勤勉尽责和专业把关存在明显问题的2个重组项目的中介机构及具体责任人予以监管关注。这一切都显示,随着注册制的临近,对中介机构的追责开始“锱铢必较”、“动真碰硬”,中介机构的勤勉意识、合规意识、责任意识都将经受更为严格的拷问。(上海证券报)

“两材”谋战略重组 水泥业去产能全面加速

⊙记者 王雪青 ○编辑 孙放

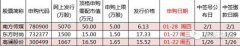

继2015年底国务院国资委在十天内连发三起央企重组消息后,2016年的首出央企重组大戏也已开锣,由中国中材集团与中国建材集团联袂出演。昨日晚间,两集团旗下多家上市公司集体公告称,中材与中建材正在筹划战略重组事宜,方案尚未确定,确定后还需获得有关主管部门批准。此举标志着建材行业央企整合已正式启动,去产能全面提速。

同时,作为多家A股公司大股东的H股公司中材股份和中国建材也就此事发布公告。所有公司公告均表示:该事宜目前不涉及本公司的重大资产重组事项,且不会对本公司的正常生产经营活动构成重大影响。

让更多人知道事件的真相,把本文分享给好友:更多"“两材”谋重组 沪市2015并购全景图出炉(4)"...的相关新闻

每日财股

- 每日财股:嘉化能源(600273

投资亮点 1. 公司具有针织纱、针织布、针织服装一条龙生产能力,公司主导产品为棉...[详细]